Esta misma semana, el expresidente de

Los ciclos bursátiles están relacionados con los ciclos económicos del momento, asà que hagamos memoria histórica. En 1987 la economÃa americana, bajo el mandato de Ronald Reagan, atravesaba un periodo de gran recuperación. La productividad y los beneficios empresariales presentaban una fuerte mejora, el desempleo era aún alto pero con clara tendencia a la baja, y la inflación estaba bajo control (en 1980 al comenzar su mandato era del 13,5%). Pero habÃa un problema de fondo, la gran apreciación del dólar que entre 1980-85 se apreció un 40% en términos reales, esta fue una de las causas directas del gran descenso de la inflación, a la revalorización del dólar se sumó la creciente deuda externa, que hizo que los estados unidos pasaran a ser deudores netos con la mayor deuda externa del planeta. La consecuencia de estos desajustes, unida a una polÃtica de rebajas fiscales, fue que en 1987 los tipos de interés en Estados Unidos y Europa evolucionaban claramente al alza, este hecho, unido a la especulación de la época, fueron el desencadenante de la mayor bajada de la historia del Dow Jones.

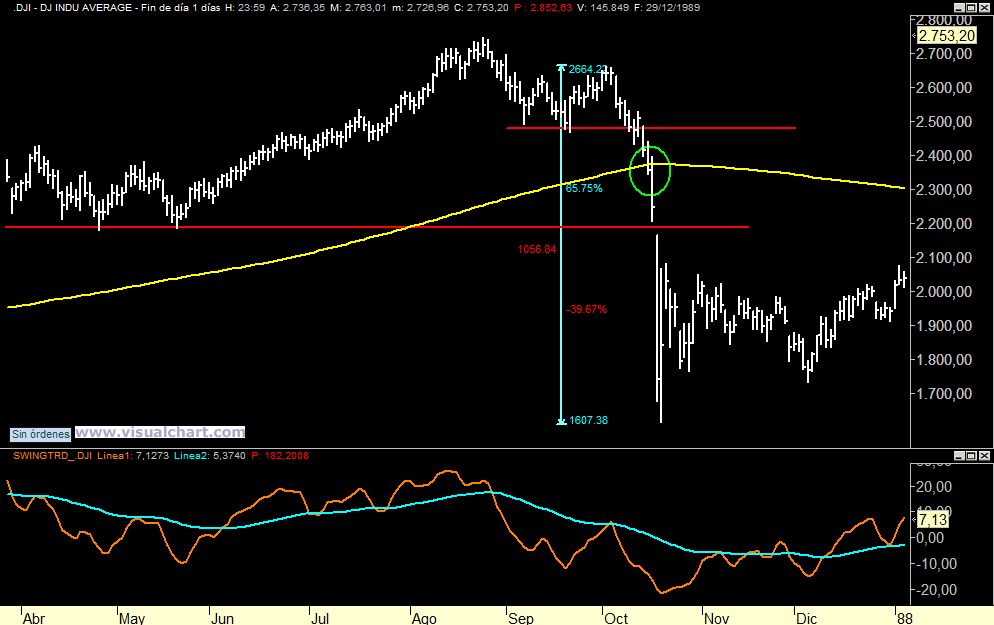

Mirad el gráfico ampliado, el Ãndice perdÃa el soporte de los 2500 puntos y empezaba a acercarse a su medida móvil de 200 sesiones (en color amarillo), el viernes 16 de Octubre las dudas de los inversores se tornaron en un claro nerviosismo, el Ãndice cayo por debajo de su MM200 sesiones y perdió 108,35 puntos con un gran volumen.

La apertura en Estados Unidos fue claramente a la baja, tras 30 minutos las caÃdas se acentuaron, los volúmenes de venta eran desconocidos hasta ese momento. En una hora se habÃan vendido 140 millones de tÃtulos, el Ãndice cotizaba a 2145 puntos, a partir de ese instante el mercado se colapsó y cayo como un castillo de naipes, las cotizaciones aparecÃan en pantalla no eran reales, tenÃan retrasos de más de una hora. En la peor fase vendedora, llegaron las ordenes de venta vÃa ordenador (la informática empezaba a tener un gran peso por aquel entonces), miles de ordenes de arbitraje que comparaban los precios de las acciones con sus contratos de futuro, que para mas inri, estaban sin actualizar, muy por debajo de lo marcado por las pantallas. El derrumbe fue total con un cierre en 1738,74 puntos, y una caÃda del 23% en un solo dÃa. A partir de esta fecha, se adoptaron las medidas anticrash de la bolsa americana, que limitan determinados movimientos automáticos de programas de venta al pasar el NYSE de los lÃmites de bajada establecidos. Desde el 5 al 20 de octubre el Ãndice perdió 1056,51 puntos más del 39%, una dura lección para los inversores de la época.

¿Estamos en la antesala de un nuevo crash bursátil?, quien sabe, yo particularmente no lo creo. El dólar y los tipos de interés están a la baja, todo lo contrario que en 1987, y los mercados tienen una capitalización inmensa, acabamos de contemplar un episodio de pánico bursátil pero los Ãndices han aguantado en zonas clave y se han girado al alza. Recordad que en bolsa nada es lo que parece, las manos fuertes de momento sólo parecen buscar el papel de los débiles, y generalmente la bolsa cae con dureza cuando nadie se lo espera, no cuando todo el mundo habla de crisis y cambio de ciclo.